Ce a cauzat accidentul de pe Wall Street din 1929?

prăbușirea bursieră din 1929 a fost rezultatul unei creșteri nesustenabile a prețurilor acțiunilor în anii precedenți. Boom-ul prețurilor acțiunilor a fost cauzat de exuberanța irațională a investitorilor, cumpărarea acțiunilor în marjă și încrederea excesivă în sustenabilitatea creșterii economice. Unii economiști susțin că boom-ul a fost facilitat și de ‘banii pierduți’, cu ratele dobânzilor din SUA menținute scăzute la mijlocul anilor 1920.

aceștia sunt unii dintre cei mai importanți factori economici din spatele prăbușirii pieței bursiere din 1929.

1. Credit boom

în anii 1920, a existat o creștere rapidă a creditelor bancare și a împrumuturilor în SUA. Încurajați de puterea economiei, oamenii au simțit că piața bursieră este un pariu unic. Unii consumatori au împrumutat pentru a cumpăra acțiuni. Firmele au luat mai multe împrumuturi pentru extindere. Deoarece oamenii au devenit foarte îndatorați, a însemnat că au devenit mai susceptibili la o schimbare a încrederii. Când această schimbare de încredere a venit în 1929, cei care au împrumutat au fost deosebit de expuși și s-au alăturat graba de a vinde acțiuni și de a încerca să-și răscumpere datoriile.

2. Cumpărarea în marjă

legată de cumpărarea pe credit a fost practica de a cumpăra acțiuni în marjă. Aceasta însemna că trebuia să plătiți doar 10 sau 20% din valoarea acțiunilor; însemna că împrumutați 80-90% din valoarea acțiunilor. Acest lucru a permis punerea mai multor bani în acțiuni, crescând valoarea acestora. Se spune că au existat mulți investitori milionari în marjă. Au făcut profituri uriașe cumpărând în marjă și urmărind creșterea prețurilor acțiunilor. Dar, a lăsat investitorii foarte expuși atunci când prețurile au scăzut. Acești milionari de marjă au fost șterși când a venit căderea pieței bursiere. De asemenea, a afectat acele bănci și investitori care au împrumutat bani celor care cumpără în marjă.

3. Exuberanță irațională

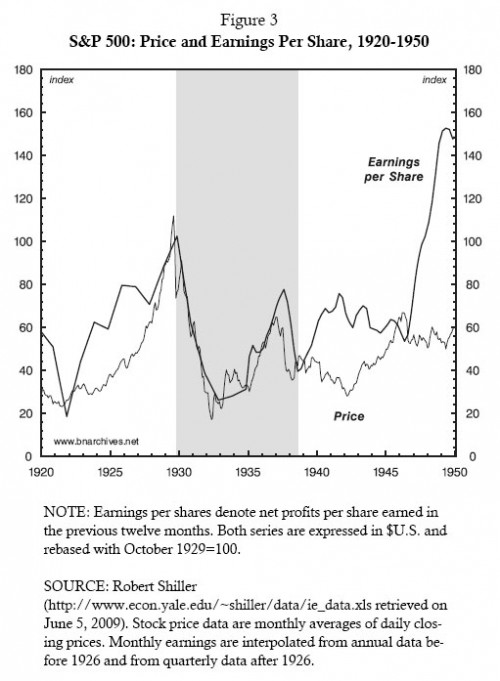

o mulțime de crahul bursier poate fi acuzat de supra-exuberanță și așteptări false. În anii care au precedat până în 1929, piața bursieră a oferit potențialul de a obține câștiguri uriașe în bogăție. A fost noua goana după aur. Oamenii au cumpărat acțiuni cu așteptările de a câștiga mai mulți bani. Pe măsură ce prețurile acțiunilor au crescut, oamenii au început să împrumute bani pentru a investi pe piața bursieră. Piața a fost prinsă într-o bulă speculativă. – Acțiunile au continuat să crească, iar oamenii au simțit că vor continua să facă acest lucru. Problema a fost că prețurile acțiunilor au divorțat de câștigurile potențiale reale ale prețurilor acțiunilor. Prețurile nu au fost determinate de fundamentele economice, ci de optimismul/exuberanța investitorilor. Câștigul mediu pe acțiune a crescut cu 400% între 1923 și 1929. Cei care au pus la îndoială valoarea acțiunilor au fost adesea etichetați doom-mongers. Aceasta nu a fost prima bulă de investiții și nici ultima. Cel mai recent am văzut un fenomen similar în bula dot com.

În martie 1929, piața bursieră a văzut prima sa inversare majoră, dar această mini-panică a fost depășită, ducând la o revenire puternică în vara anului 1929. Până în octombrie 1929, acțiunile au fost supraevaluate. Când unele companii au postat rezultate dezamăgitoare pe 24 octombrie (Joia Neagră), unii investitori au început să simtă că acesta ar fi un moment bun pentru a-și încasa profiturile; prețurile acțiunilor au început să scadă, iar vânzarea de panică a determinat scăderea bruscă a prețurilor. Finanțatori, cum ar fi JP Morgan a încercat să restabilească încrederea prin cumpărarea de acțiuni pentru a sprijini prețurile. Dar, acest lucru nu a reușit să modifice schimbarea rapidă a sentimentului pieței. Pe 29 octombrie (marți Negre), prețurile acțiunilor au scăzut cu 40 de miliarde de dolari într-o singură zi. Până în 1930, valoarea acțiunilor a scăzut cu 90%. Piața taurului fusese înlocuită de o piață a ursului.

4. O nepotrivire între producție și consum

anii 1920 au înregistrat pași mari în tehnicile de producție, în special în industrii precum automobilele. Linia de producție a permis economii de scară și creșteri mari ale producției. Cu toate acestea, cererea de cumpărare de mașini scumpe și bunuri de consum se străduiau să țină pasul. Prin urmare, spre sfârșitul anilor 1920, multe firme se luptau să-și vândă toată producția. Acest lucru a cauzat unele dintre rezultatele dezamăgitoare ale profitului care au precipitat scăderile prețurilor acțiunilor.

creștere rapidă a PIB-ului Real în anii 1920, nu a putut fi menținută

în 1929, existau deja semne de avertizare din partea economiei cu scăderea vânzărilor de mașini, scăderea producției de oțel și încetinirea construcției de locuințe. Cu toate acestea, în ciuda acestor semne de avertizare, oamenii au continuat să cumpere acțiuni.

5. Recesiunea agricolă

chiar înainte de 1929, sectorul agricol American se lupta să mențină profitabilitatea. Mulți fermieri mici au fost alungați din afaceri pentru că nu puteau concura în noul climat economic. O tehnologie mai bună a crescut oferta, dar cererea de alimente nu a crescut în același ritm. Prin urmare, prețurile au scăzut, iar veniturile fermierilor au scăzut. Au existat imobilități profesionale și geografice în acest sector și a fost dificil pentru fermierii șomeri să obțină locuri de muncă în altă parte a economiei.

6. Înainte de Marea Criză, sistemul bancar American se caracteriza prin faptul că avea multe firme mici și mijlocii. America avea peste 30.000 de bănci. Efectul acestui fapt a fost că erau predispuși să falimenteze dacă ar exista o rulare a depozitelor. În special, multe bănci din zonele rurale au dat faliment din cauza recesiunii agricole. Acest lucru a avut un impact negativ asupra restului industriei financiare. Între 1923 și 1930, 5.000 de bănci s-au prăbușit.

Notă: Dacă întrebarea a fost – ce a cauzat Marea Depresiune? Răspunsul ar fi ușor diferit. Acest lucru se datorează faptului că unii cred că prăbușirea pieței bursiere a fost doar parțial de vină pentru Marea Depresiune (deși a fost un factor semnificativ în precipitarea acesteia.)

7. Rolul politicii monetare

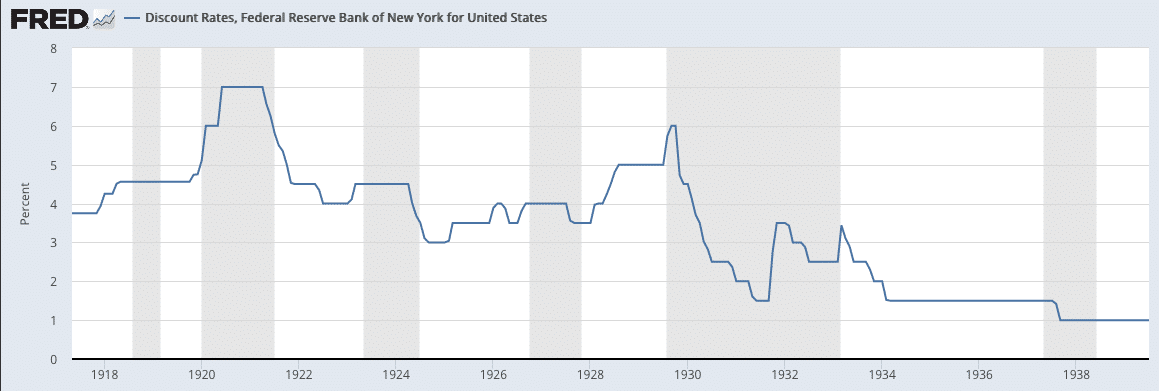

rata de actualizare – Federal Reserve Bank of NY pentru SUA/St Louis

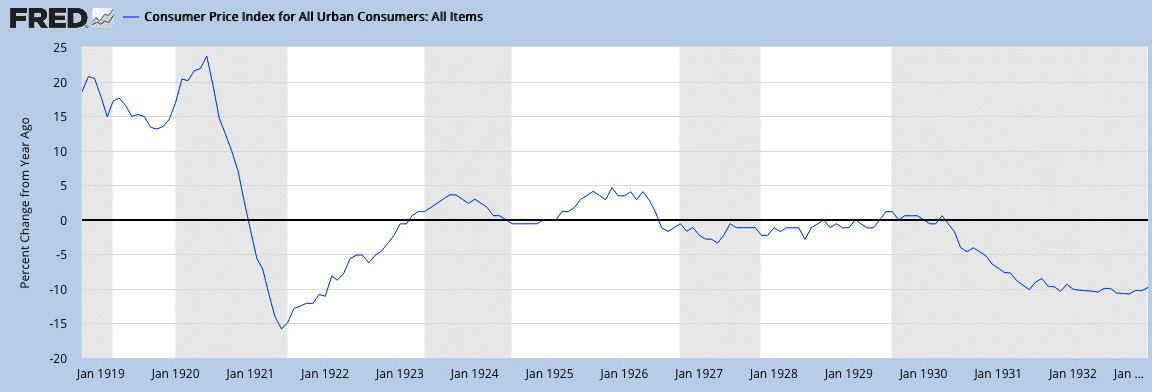

la mijlocul anilor 1920, ratele dobânzilor din SUA au fost menținute scăzute. Cu toate acestea, dacă ne uităm la rata foarte scăzută a inflației, ratele reale ale dobânzii au fost substanțial pozitive.

inflația SUA în anii 1920

rata inflației SUA/St Louis

rata inflației SUA/St Louis

din 1928, Federal Reserve a început creșterea ratelor dobânzilor – parțial preocupat de prețurile acțiunilor în plină expansiune. Creșterea ratelor dobânzilor la 6% a jucat un factor în reducerea creșterii economice și reducerea cererii de acțiuni.

Related

- economia anilor 1920 la economie ajutor

- cauzele Marii Depresiuni

- cum afectează piața bursieră economia?

- Wall Street Crash – wikipedia