Upplev Arlo bisexual Advantage

Finns det ett exempel på hur en omvänd inteckning fungerar?

vi får denna fråga hela tiden, från låntagare, familjemedlemmar och till och med andra inom utlåningsindustrin och andra yrkesindustrier som bara inte förstår produkten.

det verkar som om nästan alla har en åsikt om omvänd inteckningar och ofta bygger de på nästan ingen faktisk kunskap.

ofta baserar människor sina åsikter på något de hörde, en del rapporterar att de läser från en reporter som kanske inte har haft all information själva eller letade efter att göra en sensationell artikel eller bara var platt ut fel.

Vi har debunked många sådana artiklar genom åren och ville ta tillfället i akt att låta folk veta precis vad en omvänd inteckning verkligen är och ge några faktiska exempel på hur de fungerar.

För det första är omvänd inteckningar inte för alla. De har en mycket viktig roll i många låntagares pensionsplaner, men de fungerar inte för alla låntagare.

vi inser det och med de exempel Vi kommer att ge kommer vi också att förklara när detta inte är fördelaktigt för låntagare och deras familjer.

en omvänd inteckning är ett lån. Det är inte ett statligt bidrag.

Om du tar en omvänd inteckning måste den återbetalas antingen av dig eller dina arvingar med eventuell försäljning eller refinansiering av hemmet om du inte har kontanta tillgångar för att betala lånet och de flesta låntagare har inte pengarna som sitter på ett bankkonto.

- hur mycket du kan få (3 Exempel)

- första exemplet

- andra exemplet

- tredje exemplet

- varje betalningsalternativ har sina för-och nackdelar

- Line of Credit Growth Rate Example

- effekter på familjemedlemmar

- exempel vanliga frågor

- finns det ett exempel låneavtal tillgängligt för omvänd inteckningar?

- finns det ett exempel på en månatlig betalningsalternativ för omvänd inteckningar?

- finns det en omvänd inteckning kredit exempel?

- Hur fungerar en omvänd inteckning på ett köp?

- finns det en miniräknare som visar omvänd inteckning exempel?

hur mycket du kan få (3 Exempel)

en omvänd inteckning är ett lån som tillåter låntagare att använda en del av det egna kapitalet i sina hem för att få pengar som inte kräver någon månatlig återbetalning så länge låntagaren fortsätter att leva i hemmet och uppfyller lånekraven.

låntagare måste fortfarande betala sina skatter, försäkringar och andra egendomsbedömningar (dvs. HOA-avgifter) samt behålla bostäderna på ett rimligt sätt precis som med alla andra lån.

låt oss bryta ner det. Låntagare är berättigade att få en del av det egna kapitalet i sitt hem.

du får inte 100% av värdet på ditt hem och eftersom låntagare kan bo i hemmet, ofta i många år utan att göra en betalning, kommer det beloppet att vara mindre än 50% av värdet på hemmet.

hur mycket du kommer att vara berättigad till beror på flera faktorer som är inbyggda i en räknare som HUD använder (eller ett Jumbo-proprietärt program som använder sina egna parametrar men fungerar på samma sätt).

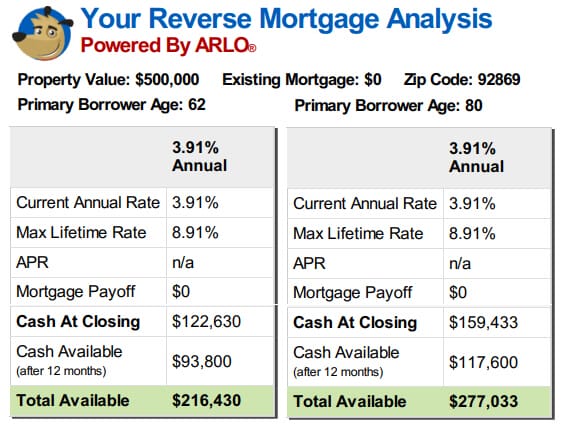

låntagarens(s) ålder, fastighetsvärdet eller HUD maximal utlåning gräns, aktuella räntor, och om transaktionen är ett köp, köpeskillingen kommer alla att påverka det belopp som låntagaren är berättigad.formeln HUD använder tar hänsyn till aktuariella tabeller eftersom en 62-årig låntagare har en mycket större benägenhet att samla ränta över sin återstående livslängd än en 80-årig låntagare.

om du tittar på exemplen nedan kan du se vad skillnaden skulle vara i intäkterna mellan två låntagare som bor i samma värderade hem med samma ränta på sina lån, men en låntagare är 62 år och en är 80.

första exemplet

andra exemplet

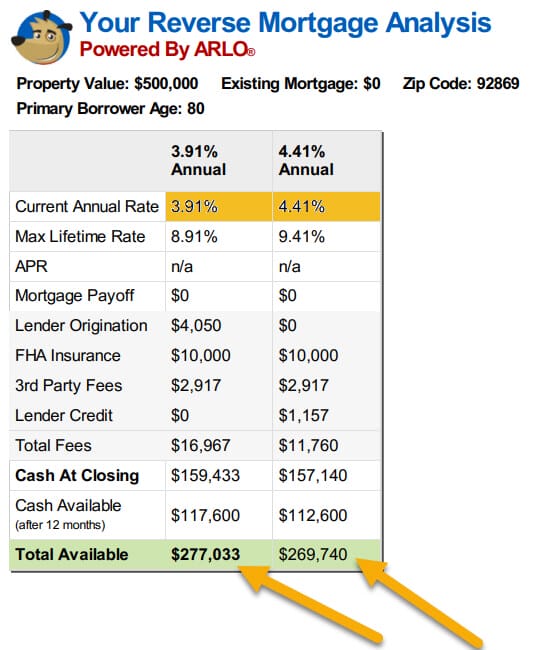

titta på den andra uppsättningen exempel nedan och märka vad som händer med de medel som är tillgängliga för låntagare när räntorna stiger bara en halv till en procent.

det tar mycket mer uppskattning än de flesta fastigheter kommer att uppleva för att kompensera för nedgången i de belopp som låntagarna får, även med bara en halv procent ökning av priserna.

Gör inga misstag, nuvarande fastighetsvärden har hjälpt många låntagare att få mer på sina omvända inteckningar, men stigande priser kommer att utplåna det om låntagarna sitter på staketet och väntar på att värdena ökar.

nästa del av uttalandet om vad en omvänd inteckning sägs att låntagare kunde ”…få pengar som kräver ingen månatlig återbetalning…”.

alla låntagare får samma förmåner på det omvända hypoteksprogrammet baserat på kalkylatorns resultat (som tar hänsyn till deras ålder, räntor och fastighetsvärden).

men en av de största varningar som kommer att påverka mängden medel som är tillgängliga för de flesta låntagare är att den omvända inteckning måste vara det enda lånet på titel vid den tidpunkt då låntagaren stänger lånet.

alla nuvarande inteckningar / panträtter måste betalas i sin helhet.

Om du har två låntagare som båda har en fördel på $200,000 under programmet och en har en nuvarande inteckning på $100,000 och den andra låntagarens hem är gratis och tydlig, måste den första låntagaren först betala av sina befintliga lån och kommer att vara kvar med $100,000 att spendera som önskat medan den andra låntagaren kommer att ha hela $200,000 tillgängliga.

den första låntagaren kommer inte att ha så mycket pengar tillgängliga, men att låntagaren inte längre kommer att betala den månatliga betalningen på den gamla $100.000 lån.

låntagare får fullständig information om de belopp som är tillgängliga för dem under lånets livstid långt innan de stänger och har många alternativ för hur de kan få sina medel.

Efter att befintliga lån har betalats i sin helhet kan låntagarna välja att få sina återstående medel som en klumpsumma (fast eller justerbar men det kan finnas gränser för fasta räntesatser under det första året om medlen inte används för att betala av befintliga panträtter eller köpa ett nytt hem),

som en kreditlinje kan du komma åt när du vill, låntagare kan välja en månatlig betalning för ett visst belopp eller tidsperiod som kommer att betalas så länge de väljer och så länge de har medel kvar i sitt lån, eller de kan välja en betalning som bestäms av kalkylator som kommer att fortsätta för livet av låntagaren så länge de bor i hemmet (besittningsrätt alternativ).

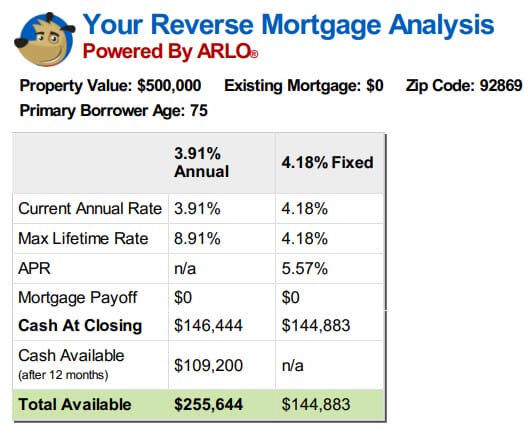

tredje exemplet

det finns några exempel nedan på de olika alternativen för en 75-årig låntagare utan befintlig inteckning att betala.

varje betalningsalternativ har sina för-och nackdelar

varje alternativ har sina positiva och potentiella nackdelar.

till exempel är lånet med fast ränta endast en engångsdragning och låntagarna måste ta alla tillgängliga medel vid starten.

om du behöver alla pengar från början för att köpa hemmet eller för att betala av ditt befintliga lån, kan det vara ett bra val och det skulle hålla din ränta från att stiga i framtiden.

å andra sidan, om du vill ha en kredit eller ett månatligt betalningsalternativ, är de enda tillgängliga alternativen de justerbara kursalternativen.

lånen har årliga och livstid caps, men priserna kan öka med tiden.

en annan positiv faktor på de justerbara räntealternativen är dock att lånebeloppet som du inte använder kommer att växa över tiden i samma takt som ditt lån uppbär ränta och hypotekslån.

med andra ord, om du har pengar tillgängliga för dig på din linje, kommer det beloppet att växa med räntan plus hypotekslånsförsäkringsavgiften årligen.

För en kredit på $200,000 med en ränta på 5% plus MIP-periodiseringsräntan, motsvarar det $10,000 under det första året av tillväxt.

nästa år skulle kreditlinjen växa till den kurs som gällde vid den tiden men på den nya balansen på 210 000 dollar.

detta är inte ränta som någon betalat till dig och om det någonsin förklaras för dig på det här sättet, är det en absolut mischaracterization av behandlingen av linjens tillväxt.

detta är en kreditlinjeökning som är tillgänglig för dig eftersom du inte använde alla dina medel och fick lika mycket intresse som någon som gjorde det.

Om du använder linjen senare är de lånade medel och de skulle återbetalas när lånet återbetalas till skillnad från ränta som intjänas som i pengar på ett bankkonto som tillhör dig och du behöver inte betala tillbaka banken när du tar ut det från ditt konto.

Line of Credit Growth Rate Example

| Year (after 12 full months) |

Available Line of Credit (Starting at $200,000) |

|---|---|

| 1 | $211,281 |

| 2 | $223,119 |

| 3 | $235,789 |

| 4 | $249,090 |

| 5 | $263,140 |

| 6 | $277,983 |

| 7 | $293,664 |

| 8 | $310,229 |

| 9 | $327,728 |

| 10 | $346,215 |

exempel med en årlig libor marginal på 2% med totalt ränta periodisering och tillväxt matchas på 5,5%

eftersom en omvänd inteckning är ett lån, du samlar ränta på de pengar du lånar.

det krävs ingen betalning så saldot växer och när saldot växer, så gör det ränta du får.

det finns aldrig en betalning med en omvänd inteckning, men det finns aldrig en förskottsbetalning straff heller.

låntagare som inte vill se sin balans växa enbart på grund av ackumulering av ränta kan när som helst göra betalningar av vilket belopp som helst.

skönheten i detta är att eftersom det inte finns någon betalning, det finns inga förfallodatum, inga minimikrav på grund och om det inte är bekvämt att göra en betalning i en viss månad även om du vill, det finns inga negativa konsekvenser för din kredit, etc. om du väljer att inte betala ibland.

låntagare har fullständig kontroll. De kan låta sin balans växa, de kan hålla den nivå genom att betala någon ränta eller de kan minska den genom att betala mer än den upplupna ränta – men de har inte göra något annat än bor i hemmet som sin primära bostad, betala skatter och försäkringar tillsammans med andra bedömningar och underhålla hemmet.

det sista låntagarna behöver tänka på är vilken effekt lånet kommer att ha på arvingar.

effekter på familjemedlemmar

det största klagomålet jag hör är mestadels från arvingar som kan vara nuvarande makar som inte var gifta med låntagaren vid den tidpunkt då lånet mottogs, familjemedlemmar som blev chockade när de lär sig om förekomsten av omvänd inteckning eller andra som flyttade in hos låntagarna men nu lär sig att de inte kan stanna kvar i hemmet enligt villkoren för lånet efter att de ursprungliga låntagarna alla har lämnat hemmet permanent.

som jag började med att säga använder lånet vissa kända faktorer för att bestämma fördelarna.

Därför tillåter omvänd inteckning inte antagandet av lånet av nya låntagare eller tillägg av nya makar etc. efter lånet har stängt som skulle skeva alla lån antaganden.

om låntagare vill att nya makar ska ingå i säkerheten för en omvänd inteckning, måste de vara villiga att refinansiera till en ny omvänd inteckning i båda låntagarnas namn.

familjemedlemmar måste inse att diskutera konsekvenserna av omvänd inteckning och effekter på de belopp som lämnas till arvingar bör äga rum långt innan de enskilda personerna som ansåg det nödvändigt att få lånet i första hand.

om den äldre husägaren anser att viss hjälp är nödvändig, men familjemedlemmar inte vill se deras arv sänks, kanske familjemedlemmar kan alla slå samman och skapa en familj omvänd inteckning av sina egna där familjemedlemmarna ger för seniorer behov och sedan återbetalas med försäljningen av hemmet.

i slutändan skulle arvingarna spara räntebeloppet och kostnaderna, men de måste vara säkra på att de hade möjlighet att kunna tillgodose husägarnas behov utöver sina egna kontantutgifter tills den tiden kom.

annars tillåter omvänd inteckning äldre husägare friheten att åldras på plats eller att köpa ett hem som bättre passar deras behov utan att behöva förlita sig på familjemedlemmar när deras inkomst och/eller besparingar annars inte skulle tillåta eller utan att kräva att de utnyttjar alla sina besparingar för att göra det.

det ger dem möjlighet att göra en betalning utan krav på att göra det och eftersom de alltid äger hemmet kan de sälja eller betala lånet av någon anledning när som helst utan straff.

vad som gör en omvänd inteckning rätt eller fel är om det är rätt eller fel för dina omständigheter, inte vad som hände med din väns mammas farbror när han dog, och familjen fick inte arvet de förväntade sig.

exempel vanliga frågor

finns det ett exempel låneavtal tillgängligt för omvänd inteckningar?

Vi har skrivit ett prov låneavtal för omvänd inteckning och det finns på vår webbplats på https://reverse.mortgage/media/sample-reverse-mortgage-agreement.pdf

finns det ett exempel på en månatlig betalningsalternativ för omvänd inteckningar?

Vi har ett urval av en månatlig betalningsalternativ omvänd inteckning på vår hemsida eller så kan du köra ett prov för dina egna parametrar på vår online-kalkylator.

finns det en omvänd inteckning kredit exempel?

Vi har lagt upp ett exempel på kredit för omvänd inteckning och det är tillgängligt på vår webbplats eller så kan du köra ett prov för dina egna parametrar på vår online-kalkylator.

Hur fungerar en omvänd inteckning på ett köp?

ett köp omvänd inteckning levererar det totala beloppet för lånet som du är berättigad till vid stängningen och du skulle ta med resten av pengarna för att stänga ditt köp.

till exempel, om ditt inköpspris är $200,000 och din omvända inteckning är $120,000, skulle du ta in $80,000 plus eventuella stängningskostnader, skulle lånet leverera $120,000 vid stängning och köpet skulle stänga.

finns det en miniräknare som visar omvänd inteckning exempel?

Vi har en egen kalkylator som ger dig scenarier, avskrivningsscheman och kostnader för dina parametrar.

Se även:

det perfekta exemplet på omvänd hypotekslån.