poznaj zalety ARLO™

czy istnieje przykład działania odwróconej hipoteki?

otrzymujemy to pytanie cały czas od kredytobiorców, członków rodziny, a nawet innych osób z branży kredytowej i innych branżach zawodowych, którzy po prostu nie rozumieją produktu.

wydaje się, że prawie każdy ma opinię na temat odwróconych kredytów hipotecznych i często opierają się one na prawie żadnej wiedzy rzeczowej.

często ludzie opierają swoje opinie na czymś, co usłyszeli, na jakimś raporcie, który przeczytali od reportera, który mógł nie mieć wszystkich informacji lub chciał zrobić sensacyjny artykuł lub był po prostu zły.

przez lata obalaliśmy wiele takich artykułów i chcieliśmy skorzystać z okazji, aby dać ludziom znać, czym tak naprawdę jest odwrócona hipoteka i podać kilka faktycznych przykładów na to, jak działają.

Po pierwsze, odwrócone kredyty hipoteczne nie są dla wszystkich. Mają one bardzo ważną rolę w planach emerytalnych wielu kredytobiorców, ale nie działają dla wszystkich kredytobiorców.

zdajemy sobie z tego sprawę i na przykładach, które podamy, wyjaśnimy również, kiedy nie jest to korzystne dla kredytobiorców i ich rodzin.

odwrócony kredyt hipoteczny to kredyt. To nie dotacja rządowa.

Jeśli bierzesz odwróconą hipotekę, musi ona zostać zwrócona przez Ciebie lub Twoich spadkobierców z ewentualną sprzedażą lub refinansowaniem domu, jeśli nie masz aktywów gotówkowych, aby spłacić kredyt, a większość kredytobiorców nie ma tych pieniędzy na koncie bankowym.

- ile możesz otrzymać (3 Przykłady)

- pierwszy przykład

- drugi przykład

- trzeci przykład

- każda opcja płatności ma swoje wady i zalety

- Line of Credit Growth Rate Example

- wpływ na członków rodziny

- przykład najczęściej zadawane pytania

- czy istnieje przykładowa umowa pożyczki dla odwróconej hipoteki?

- czy istnieje przykładowa opcja miesięcznej płatności za odwrócony kredyt hipoteczny?

- czy istnieje odwrócona linia kredytowa hipoteczna?

- Jak działa odwrócona hipoteka przy zakupie?

- czy istnieje kalkulator, który pokazuje przykłady odwróconej hipoteki?

ile możesz otrzymać (3 Przykłady)

odwrócony kredyt hipoteczny to pożyczka, która pozwala pożyczkobiorcom wykorzystać część kapitału własnego w swoich domach, aby uzyskać gotówkę, która nie wymaga miesięcznej spłaty, tak długo, jak pożyczkobiorca nadal mieszka w domu i spełnia wymagania kredytowe.

kredytobiorcy nadal muszą płacić podatki, ubezpieczenie i wszelkie inne oceny majątkowe (tj. składki HOA), a także utrzymywać domy w rozsądny sposób, tak jak w przypadku każdej innej pożyczki.

rozbijmy to. Kredytobiorcy są uprawnieni do otrzymania części kapitału własnego w swoim domu.

nie otrzymujesz 100% wartości swojego domu, a ponieważ kredytobiorcy mogą mieszkać w domu, często przez wiele lat bez dokonywania płatności, kwota ta będzie mniejsza niż 50% wartości domu.

ile będziesz się kwalifikować, zależy od kilku czynników wbudowanych w kalkulator, którego używa HUD (lub Jumbo-własnościowy program, który używa własnych parametrów, ale działa w ten sam sposób).

wiek kredytobiorcy, wartość nieruchomości lub maksymalny limit kredytowy HUD, aktualne stopy procentowe, a jeśli transakcja jest zakupem, cena zakupu będzie miała wpływ na kwotę, do której kredytobiorca jest uprawniony.

wzór stosowany przez HUD uwzględnia tabele aktuarialne, ponieważ 62-letni kredytobiorca ma znacznie większą skłonność do naliczania odsetek w stosunku do pozostałej długości życia niż kredytobiorca 80-letni.

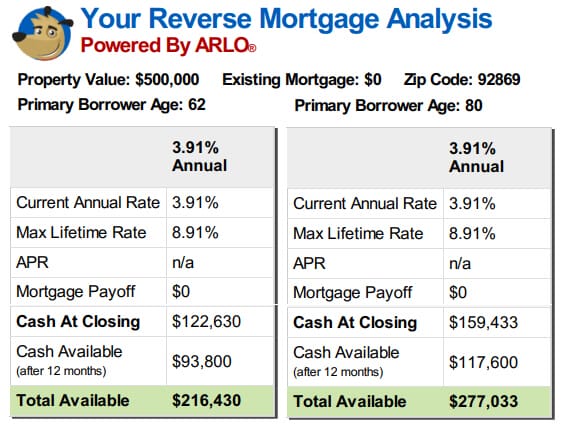

Jeśli spojrzysz na poniższe przykłady, możesz zobaczyć, jaka byłaby różnica w przychodach między dwoma kredytobiorcami mieszkającymi w tych samych wycenianych domach o tej samej stopie procentowej od swoich pożyczek, ale jeden kredytobiorca ma 62 lata, a jeden 80.

pierwszy przykład

drugi przykład

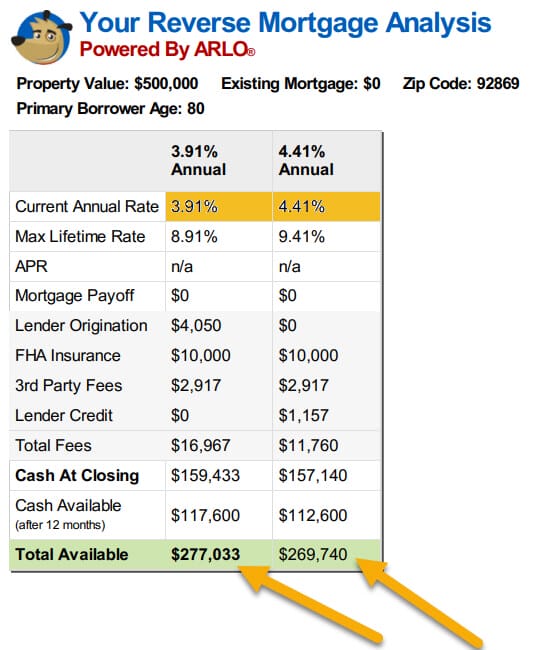

spójrz na drugi zestaw przykładów poniżej i zwróć uwagę, co dzieje się z funduszami dostępnymi dla kredytobiorców, gdy stopy rosną tylko o połowę do jednego procenta.

aby nadrobić spadek kwot otrzymywanych przez kredytobiorców, nawet przy zaledwie pół proc.wzroście stóp, potrzeba znacznie więcej aprecjacji niż większość nieruchomości.

nie popełnij błędu, obecne wartości nieruchomości pomogły wielu kredytobiorcom uzyskać więcej na odwróconych kredytach hipotecznych, ale rosnące stopy zniweczą to, jeśli kredytobiorcy usiądą na ogrodzeniu i poczekają na wzrost wartości.

kolejna część Oświadczenia o tym, co odwrócony kredyt hipoteczny mówi, że kredytobiorcy mogą „…uzyskać gotówkę, która nie wymaga miesięcznej spłaty…”.

wszyscy kredytobiorcy otrzymują takie same korzyści z programu odwróconej hipoteki na podstawie wyników kalkulatora (uwzględniającego ich wiek, stopy procentowe i wartość nieruchomości).

jednak jednym z największych zastrzeżeń, które wpłyną na ilość środków dostępnych dla większości kredytobiorców, jest to, że odwrócona hipoteka musi być jedyną pożyczką na tytuł w momencie, gdy kredytobiorca zamyka pożyczkę.

wszelkie obecne kredyty hipoteczne / zastawy muszą być opłacone w całości.

Jeśli masz dwóch kredytobiorców, którzy obaj mają korzyść w wysokości $200,000 w ramach programu, a jeden ma aktualny kredyt hipoteczny w wysokości $100,000, a dom drugiego kredytobiorcy jest wolny i czysty, pierwszy kredytobiorca musi najpierw spłacić istniejącą pożyczkę i pozostanie z $100,000 do wydania zgodnie z życzeniem, podczas gdy drugi kredytobiorca będzie miał całe $200,000 dostępne.

pierwszy kredytobiorca nie będzie miał tyle gotówki do dyspozycji, ale ten kredytobiorca nie będzie już płacił miesięcznej raty za starą pożyczkę w wysokości 100 000$.

kredytobiorcy otrzymują pełne ujawnienie kwot dostępnych im przez cały okres kredytowania na długo przed zamknięciem i mają wiele opcji, w jaki sposób mogą otrzymać swoje środki.

Po tym, jak wszystkie istniejące pożyczki zostaną wypłacone w całości, kredytobiorcy mogą wybrać otrzymanie pozostałych środków w formie ryczałtu (stałego lub regulowanego, ale mogą istnieć limity na stałym oprocentowaniu losowań w pierwszym roku, jeśli środki nie są wykorzystywane do spłaty istniejących zastawów lub zakupu nowego domu),

jako linia kredytowa, możesz uzyskać dostęp w dowolnym momencie, kredytobiorcy mogą wybrać miesięczną płatność za określoną kwotę lub okres czasu, który będzie wypłacany tak długo, jak zdecydują i tak długo, jak mają środki pozostające w pożyczce (znany jako okres płatności), lub mogą wybrać płatność określoną przez kalkulator, który będzie trwał przez całe życie kredytobiorcy, tak długo, jak długo będzie mieszkał w domu (opcja Tenure).

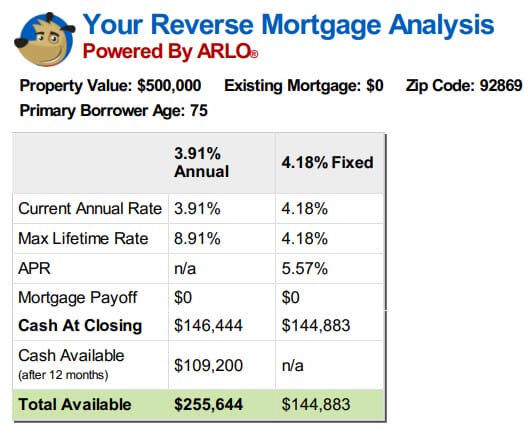

trzeci przykład

Poniżej przedstawiono kilka przykładów różnych opcji dla 75-letniego kredytobiorcy bez istniejącego kredytu hipotecznego do spłaty.

każda opcja płatności ma swoje wady i zalety

każda opcja ma swoje zalety i potencjalne wady.

na przykład kredyt o stałej stopie procentowej jest jednorazowy i pożyczkobiorcy muszą wziąć wszystkie środki dostępne na początku.

Jeśli Od początku potrzebujesz wszystkich pieniędzy na zakup domu lub spłatę istniejącego kredytu, może to być dobry wybór i utrzyma twoje stopy procentowe przed wzrostem w przyszłości.

z drugiej strony, jeśli chcesz linię kredytową lub opcję płatności miesięcznej, jedynymi dostępnymi opcjami są opcje regulowanej stawki.

kredyty mają limity roczne i dożywotnie, ale oprocentowanie może z czasem wzrosnąć.

kolejnym pozytywnym czynnikiem w opcji regulowanej stopy procentowej jest to, że kwota pożyczki, której nie używasz, będzie rosła z czasem w tym samym tempie, w jakim Twoja pożyczka nalicza odsetki i ubezpieczenie hipoteki.

innymi słowy, jeśli masz pieniądze dostępne dla Ciebie na linii, kwota ta wzrośnie o stopę procentową plus stopa memoriałowa ubezpieczenia kredytu hipotecznego rocznie.

dla linii kredytowej o wartości 200 000 USD z odsetkami 5% plus stopa memoriałowa MIP, która równa się 10 000 USD w pierwszym roku wzrostu.

w przyszłym roku linia kredytowa wzrośnie w tempie obowiązującym w tamtym czasie, ale na nowym saldzie 210 000 USD.

to nie jest odsetki, które ktoś ci zapłacił i jeśli kiedykolwiek zostanie Ci to wyjaśnione w ten sposób, to jest to absolutna pomyłka w leczeniu wzrostu linii.

jest to podwyżka linii kredytowej, która jest dostępna dla Ciebie, ponieważ nie wykorzystałeś wszystkich swoich środków i naliczyłeś tyle odsetek, co ktoś, kto to zrobił.

Jeśli użyjesz linii później, są one pożyczone środki i zostaną spłacone, gdy pożyczka zostanie spłacona, w przeciwieństwie do odsetek zarobionych w pieniądzach na koncie bankowym, które należy do Ciebie i nie musisz spłacać banku, gdy weźmiesz go z konta.

Line of Credit Growth Rate Example

| Year (after 12 full months) |

Available Line of Credit (Starting at $200,000) |

|---|---|

| 1 | $211,281 |

| 2 | $223,119 |

| 3 | $235,789 |

| 4 | $249,090 |

| 5 | $263,140 |

| 6 | $277,983 |

| 7 | $293,664 |

| 8 | $310,229 |

| 9 | $327,728 |

| 10 | $346,215 |

naliczanie i wzrost stóp procentowych dopasowane do 5,5%

ponieważ odwrócony kredyt hipoteczny jest kredytem, naliczasz odsetki od pożyczonych pieniędzy.

nie jest wymagana płatność, więc saldo rośnie, a wraz ze wzrostem salda rośnie również kwota odsetek, które naliczasz.

z odwróconą hipoteką nigdy nie ma płatności, ale nigdy nie ma kary za przedpłatę.

kredytobiorcy, którzy nie chcą, aby ich saldo rosło wyłącznie z powodu kumulacji odsetek, mogą dokonywać płatności w dowolnej kwocie w dowolnym momencie.

piękno tego polega na tym, że ponieważ nie ma płatności należnych, nie ma terminów płatności, nie ma minimów należnych, a jeśli nie jest wygodne dokonanie płatności w danym miesiącu, nawet jeśli chcesz, nie ma negatywnych konsekwencji dla Twojego kredytu itp. jeśli nie chcesz czasem płacić.

kredytobiorcy mają pełną kontrolę. Mogą pozwolić na wzrost ich równowagi, mogą utrzymać ją na poziomie, płacąc należne odsetki lub mogą ją zmniejszyć, płacąc więcej niż narosłe odsetki-ale nie mają nic do zrobienia, ale mieszkają w domu jako ich główne miejsce zamieszkania, płacą podatki i ubezpieczenie wraz z innymi ocenami i utrzymują Dom.

ostatnią rzeczą, którą kredytobiorcy muszą wziąć pod uwagę, jest wpływ kredytu na spadkobierców.

wpływ na członków rodziny

największa skarga, jaką słyszę, dotyczy głównie spadkobierców, którzy mogą być aktualnymi małżonkami, którzy nie byli małżeństwem z kredytobiorcą w momencie otrzymania pożyczki, członków rodziny, którzy byli zszokowani, gdy dowiedzieli się o istnieniu odwróconej hipoteki lub innych, którzy wprowadzili się do kredytobiorców, ale teraz dowiadują się, że nie mogą pozostać w domu zgodnie z warunkami pożyczki po tym, jak pierwotni kredytobiorcy na stałe opuścili dom.

jak zacząłem od stwierdzenia, pożyczka wykorzystuje pewne znane czynniki do określenia korzyści.

w związku z tym odwrócona hipoteka nie pozwala na przejęcie pożyczki przez nowych pożyczkobiorców lub dodanie nowych małżonków itp. po zamknięciu pożyczki, która przekrzywiłaby wszystkie założenia dotyczące pożyczki.

Jeśli kredytobiorcy chcą, aby nowi małżonkowie zostali objęci zabezpieczeniem odwróconej hipoteki, muszą być skłonni do refinansowania na nową odwróconą hipotekę w imieniu obu kredytobiorców.

członkowie rodziny muszą zdać sobie sprawę, że omawianie konsekwencji odwrotnej hipoteki i wpływu na kwoty pozostawione spadkobiercom powinno odbyć się na długo przed odejściem osoby(osób), która uznała za konieczne uzyskanie pożyczki w pierwszej kolejności.

Jeśli właściciel domu seniora uważa, że konieczna jest pewna pomoc, ale członkowie rodziny nie chcą obniżać spadku, być może członkowie rodziny mogą połączyć siły i stworzyć rodzinną hipotekę odwróconą, w której członkowie rodziny zapewniają potrzeby seniorów, a następnie są spłacani ze sprzedażą domu.

ostatecznie spadkobiercy zaoszczędziliby kwotę odsetek i kosztów, ale musieliby mieć pewność, że mają środki, aby móc zaspokoić potrzeby właścicieli domów, oprócz własnych wydatków pieniężnych, aż do tego czasu.

w przeciwnym razie odwrócona hipoteka pozwala starszym właścicielom domów na swobodę starzenia się lub kupowania domu, który lepiej odpowiada ich potrzebom, bez konieczności polegania na członkach rodziny, gdy ich dochody i/lub oszczędności w inny sposób na to nie pozwalają lub nie wymagają od nich wykorzystania wszystkich oszczędności.

to daje im możliwość dokonania płatności bez wymogu, aby to zrobić, a ponieważ zawsze są właścicielami domu, mogą sprzedać lub spłacić kredyt z dowolnego powodu w dowolnym czasie bez kary.

to, co sprawia, że odwrócona hipoteka jest dobra czy zła, to czy jest dobra czy zła w twojej sytuacji, a nie to, co stało się z wujkiem matki twojego przyjaciela, gdy zmarł, a rodzina nie dostała spadku, którego oczekiwali.

przykład najczęściej zadawane pytania

czy istnieje przykładowa umowa pożyczki dla odwróconej hipoteki?

opublikowaliśmy przykładową umowę pożyczki na odwrócony kredyt hipoteczny i jest ona dostępna na naszej stronie pod adresemhttps://reverse.mortgage/media/sample-reverse-mortgage-agreement.pdf

czy istnieje przykładowa opcja miesięcznej płatności za odwrócony kredyt hipoteczny?

mamy próbkę miesięcznej opcji płatności odwrócony kredyt hipoteczny na naszej stronie internetowej lub możesz uruchomić próbkę dla własnych parametrów na naszym kalkulatorze online.

czy istnieje odwrócona linia kredytowa hipoteczna?

opublikowaliśmy przykładową linię kredytową dla odwróconej hipoteki i jest ona dostępna na naszej stronie lub możesz uruchomić próbkę własnych parametrów na naszym kalkulatorze online.

Jak działa odwrócona hipoteka przy zakupie?

zakup odwróconej hipoteki dostarcza całkowitą kwotę pożyczki, do której kwalifikujesz się na zamknięciu, a resztę środków wpłacisz na zamknięcie zakupu.

na przykład, jeśli cena zakupu wynosi $200,000, a odwrócona hipoteka wynosi $120,000, wnosisz $80,000 plus wszelkie koszty zamknięcia, pożyczka dostarczy $120,000 przy zamknięciu i zakup zostanie zamknięty.

czy istnieje kalkulator, który pokazuje przykłady odwróconej hipoteki?

mamy własny kalkulator, który poda ci scenariusze, harmonogramy amortyzacji i koszty dla Twoich parametrów.

Zobacz także:

idealny przykład zakupu odwróconej hipoteki.