Richard Dennis: 17 Trading Råd fra Et Marked Veiviser

Richard Dennis Var En Systematisk Trend Tilhenger som handler Futures markedet (i løpet av 70-og 80-tallet)

hans opphav til berømmelse kom da han ble omtalt I Market Wizards som han tok en $400 trading konto og slått den inn $200 millioner.han er også grunnleggeren Av Turtle Traders(som kom fra en innsats han gjorde med sin partner for å avgjøre om handel kan læres, eller ikke).

og ja, han vant innsatsen om at handel kan læres.

men ikke alle historier har en lykkelig slutt.Ifølge kilder, Richard Dennis hedgefond led stor opptrekk (i overkant av 50%) på grunn av aggressiv risikostyring, og han til slutt stenge den ned.

Det er imidlertid verdifulle leksjoner Du kan lære Av Richard Dennis — som fortsatt gjelder i dag.

Og jeg vil dele dem med deg akkurat nå…

- Uansett hvilken metode du bruker for å gå inn i handler, er det mest kritiske at hvis det er en stor trend, bør tilnærmingen din forsikre deg om at du kommer inn i den trenden.

- en god trend følgende system vil holde deg i markedet før det er bevis for at trenden har endret seg.

- Når du har en posisjon, setter du den på av en grunn, og du må beholde den til grunnen ikke lenger eksisterer.

- 4. Du bør forvente det uventede i denne bransjen; forvent det ekstreme. Ikke tenk på grenser som begrenser hva markedet kan gjøre.

- hvis det er noen leksjon jeg har lært i de nesten tjue årene jeg har vært i denne bransjen, er det at det uventede og det umulige skjer nå og da.

- Handelsbeslutninger bør gjøres så unemotionally som mulig.

- Handel liten fordi det er når du er så ille som du noen gang kommer til å være. Lær av dine feil.

- jeg kunne handle uten å vite navnet på markedet.

- I den virkelige verden er det ikke så lurt å få stoppet der alle andre har stoppet sitt.

- du kan publisere handelsregler i avisen og ingen ville følge dem. Nøkkelen er konsistens og disiplin.

- det er mange flere falske breakouts, kanskje fordi det er flere databaserte trendfølgere.

- det er misvisende å fokusere på kortsiktige resultater.

- 13. Du må minimere tapene dine og forsøke å bevare kapital for de svært få tilfellene der du kan tjene mye på svært kort tid. Det du ikke har råd til å gjøre er å kaste bort kapitalen din på suboptimale handler.

- jeg lærte at en viss mengde tap vil påvirke dommen din, så du må sette litt tid mellom det tapet og neste handel.

- Trading har lært meg å ikke ta den konvensjonelle visdommen for gitt. Hvilke penger jeg tjente i handel er et vitnesbyrd om at flertallet er feil mye av tiden.

- 16. Nesten hvem som helst kan lage en liste over regler som er 80 prosent så gode som det vi lærte folk.

- jeg har lært at markeder, som ofte bare er gale folkemengder, ofte er irrasjonelle; når de er følelsesmessig overspent, er de nesten alltid feil.

- Ofte stilte spørsmål

- Konklusjon

Uansett hvilken metode du bruker for å gå inn i handler, er det mest kritiske at hvis det er en stor trend, bør tilnærmingen din forsikre deg om at du kommer inn i den trenden.

Hvis du tenker på det…

Breakouts er de eneste oppføringene som vil sikre at du vil fange hver eneste trend — hver eneste gang.Og det er derfor De Fleste Systematiske Trendfølgere handler breakouts som deres inngangsmetode.

du lurer kanskje på:

«men hva med pullbacks?»jeg vet at pullbacks er psykologisk lettere å utføre fordi du kjøper lavt og selger høyere.Men det kommer Med en pris — og det mangler hele trenden fordi markedet ikke tilbyr en tilbaketrekking.

Så hvis du vil være involvert i hver trend som kommer sammen, må du handle breakouts.

en god trend følgende system vil holde deg i markedet før det er bevis for at trenden har endret seg.

Her er et faktum:

Det er ingen måte å forutsi hvor høyt markedet vil gå.Så det nest beste du kan gjøre er å spore stopptapet ditt når markedet beveger seg til din fordel.

du vil Imidlertid Ikke ha et stramt trailing stop loss som du blir stoppet ut på retracement.

I Stedet…

Utvid ditt etterfølgende stopptap for å imøtekomme den dype retracement som kan oppstå — og du har best sjanse til å ri en trend.

og sjansene er hvis du blir stoppet, er det fordi trenden har snudd.Du kan bruke indikatorer som Glidende Gjennomsnitt eller Gjennomsnittlig True Range for å spore stopptapet ditt.

Når du har en posisjon, setter du den på av en grunn, og du må beholde den til grunnen ikke lenger eksisterer.

dette er det motsatte av hva de fleste handelsmenn gjør — og DET GJØR vondt for dem.

Her er hvorfor…

De fleste av dere forteller meg at du vil ri store trender.Og Det er ingen hemmelighet AT NØKKELEN til å ri massive trender er å spore stopptapet ditt (jeg dekket det tidligere).

Men…

Du har problemer med å holde på dine gevinster fordi…

du ser fortjeneste.

du ser grønt.

du ser penger.

MEN…

DU HAR FRYKT for å miste disse gevinstene.

så avslutter du handelen din selv om markedet ikke har truffet utgangssignalet ditt.

det endelige resultatet?

Store tap og små vinnere.

Så her er leksjonen:Hvis du vil være en konsekvent lønnsom handelsmann, må du følge reglene DINE og avslutte handler bare når årsaken ikke lenger eksisterer.

4. Du bør forvente det uventede i denne bransjen; forvent det ekstreme. Ikke tenk på grenser som begrenser hva markedet kan gjøre.

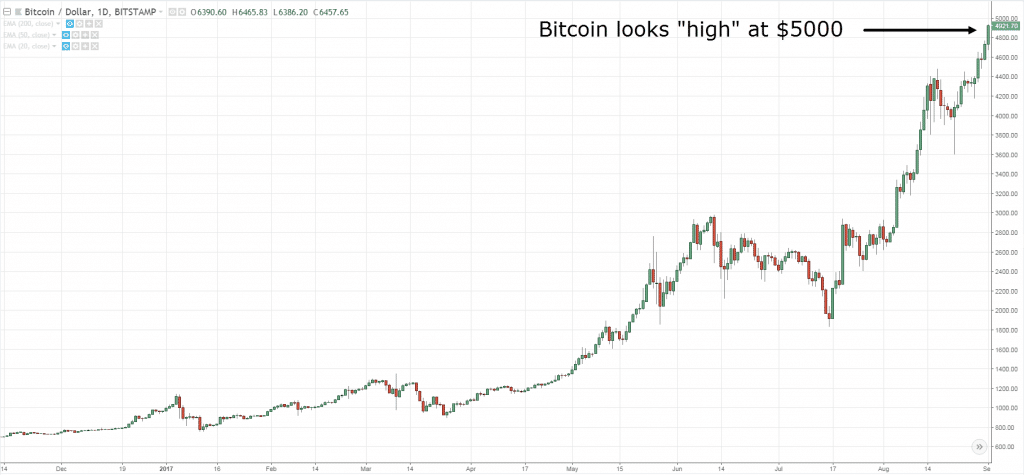

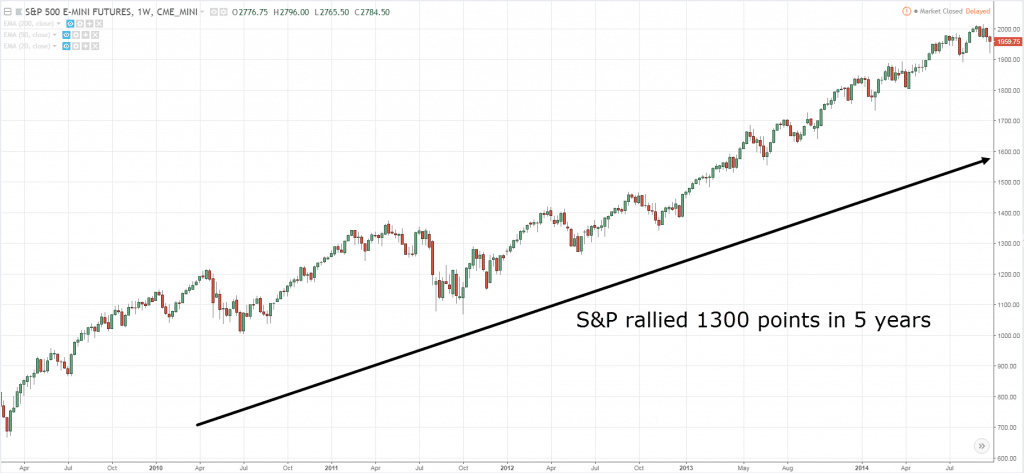

Se på diagrammet nedenfor:

Du tenker nok:

«Insane! Prisen er så høy. Jeg er sikker på at markedet er i ferd med å reversere lavere.»

Og her er hva som skjer videre…

BOOM!

markedet eksploderte enda høyere.jeg vet at det er vanskelig å tro at markedet bare kan fortsette å gjøre nye høyder, spesielt når det ser «overkjøpt»ut.så leksjonen er dette: Du kan aldri fortelle om markedet er for høyt til å kjøpe eller for lavt til kort.

Fordi det som er høyt kan gå høyere og det som er lavere kan gå lavere.

nå Hvis du vil oppdage min hemmelige teknikk for å kjøpe høyt og selge høyere, så sjekk ut denne videoen:

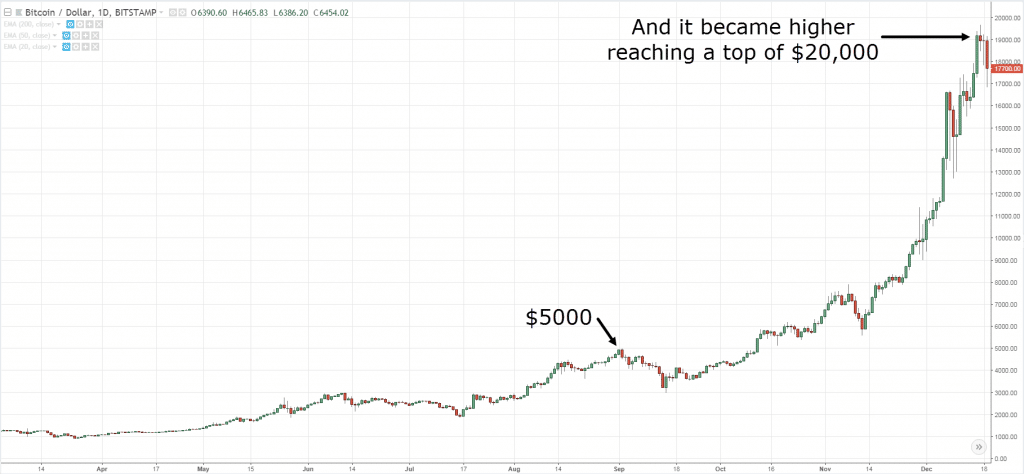

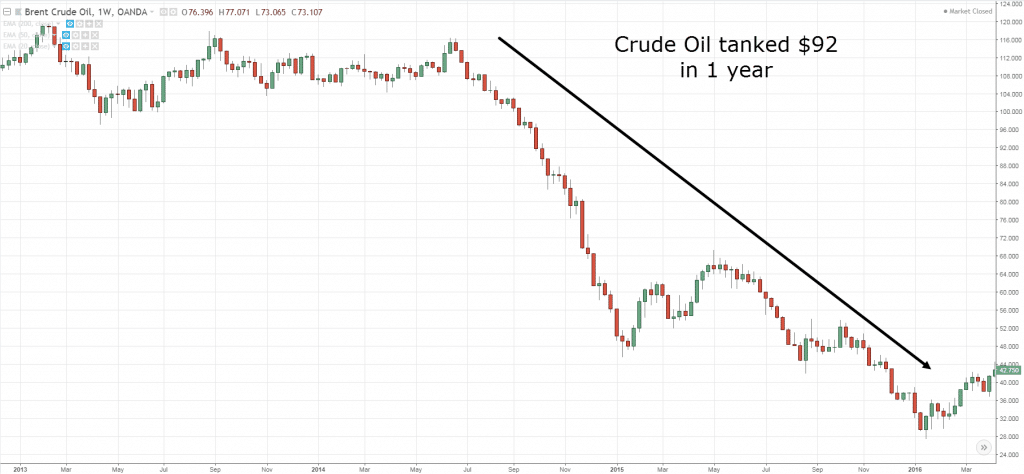

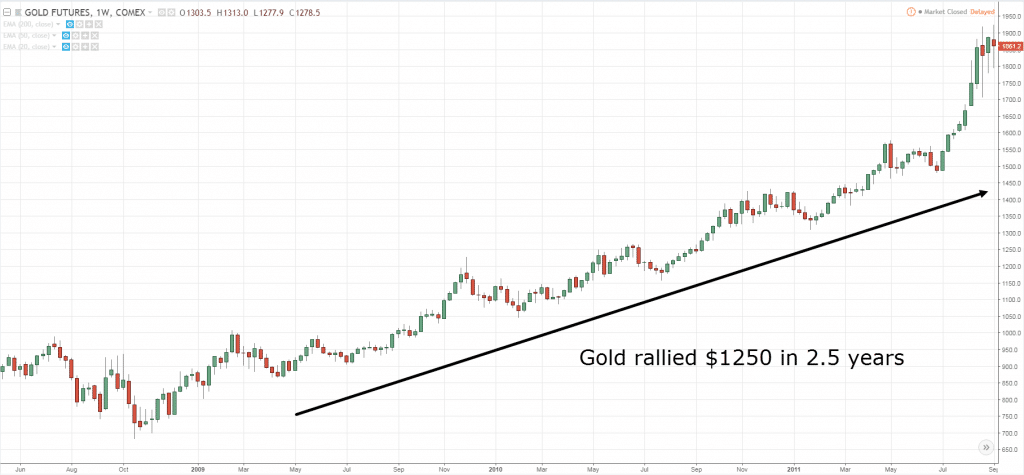

hvis det er noen leksjon jeg har lært i de nesten tjue årene jeg har vært i denne bransjen, er det at det uventede og det umulige skjer nå og da.

Hvis du så Det tidligere Bitcoin-eksemplet, kan du tenke at slike «ekstreme» trekk sjelden forekommer.

Feil!

her er flere eksempler…

ikke misforstå meg nå.

du bør ikke forvente disse trekkene hver uke eller måned.Men sjansene er, du kan finne disse trendene en gang hvert par år (og de kan vare I MANGE år).

bunnlinjen er dette…

Hvis du har disiplinen til å ri dine vinnere, vil det være et spørsmål om tid før du fanger en av disse «monstrene».

Handelsbeslutninger bør gjøres så unemotionally som mulig.

hvis du handler basert på følelser:

du vil kjøpe på høyder når ting går «fort», hold fast på tapene dine i håp om at de vil komme tilbake, handle større i håp om å få tilbake det du har mistet, og etc.Klart, du vet at handel basert på følelser er en oppskrift på katastrofe, I Stedet må du tenke, handle og handle som en maskin!

Nå er spørsmålet, hvordan?

Her Er noen tips for å komme i gang…

- Utvikle en handelsplan med klart definert kjøp & selg regler

- Risiko ikke mer enn 1% av kapitalen din på hver handel

- Fokus på å utføre din handelsplan konsekvent (dette er så viktig)

- ikke bli svaiet, men de kortsiktige resultatene, tenk langsiktig

- Kjøp hva som går opp

- Selg hva som går ned

- Gjenta

Hvis du vil lære mer, så sjekk ut denne handelsguiden: hvordan være en konsekvent Lønnsom handelsmann innen de neste 180 dagene.

Handel liten fordi det er når du er så ille som du noen gang kommer til å være. Lær av dine feil.

La meg spørre deg …

Hvis du vil være hjernekirurg, vil du umiddelbart operere på en levende menneskelig hjerne?

Selvfølgelig ikke!

Du vil sannsynligvis begynne å trene på en» dummy » hjerne.Etter hvert som du blir bedre, vil du jobbe med et levende menneske, men bare på et mindre segment av det (slik at det ikke forårsaker fare for personen).

Så når du går opp, vil du jobbe med de store delene, og til slutt har du tilliten til å gjøre det på egen hånd.

og det er det samme for handel!

Du vil handle lite fordi du vil gjøre feil-mye av det.Så Hvorfor betale mer i «skolepenger» Til Mr. Market når du kan gjøre det til en brøkdel av prisen?

du lurer sikkert på:

«Hvordan er det mulig?»

Vel, det er fordi du handler prisen foran deg uten om hvor prisen er avledet fra.Det kan Være Soyabønne, Råolje, Kobber, Gummi eller Bomull, hvem bryr seg.

det eneste som betyr noe er pris, og ingenting annet.Fordi prisen er flyttet av en ubalanse i å kjøpe & salgstrykk som er basert på følelser som frykt, grådighet, håp og anger.

disse følelsene eller forstyrrelsene kan vare lenge, noe som igjen blir en trend-Noe Trendfølgere kan kapitalisere på.

Og det er derfor du ikke trenger å vite navnet på markedet.

Alt du trenger å vite er…

I den virkelige verden er det ikke så lurt å få stoppet der alle andre har stoppet sitt.

La meg spørre deg…

Blir du alltid stoppet bare for å se markedet reversere tilbake i din tiltenkte retning?Fordi du setter ditt stopptap der alle andre setter det (som Under Støtte) — noe som skaper et incitament til de «smarte pengene»for å jakte på stoppet ditt.

Så, hvordan kan du unngå det?

ved å sette stop loss BORT fra den åpenbare markedsstrukturen.

Dette betyr ikke plassere stop loss smack Under Støtte, eller like over Motstand.jeg dekker flere detaljer her: Hvordan Unngå Å Stoppe Jakt mens Andre Handelsmenn Blir Stoppet

du kan publisere handelsregler i avisen og ingen ville følge dem. Nøkkelen er konsistens og disiplin.

dette gjelder for 99% av handelsmenn der ute.De fleste ville ikke ha overbevisning om å ta noens handelsregler og handle det konsekvent, selv om det er lønnsomt i det lange løp.

Hvorfor?Fordi når drawdown kommer (som alle systemer vil ha), vil de forlate det og se etter det neste handelssystemet — og skyll gjenta denne syklusen igjen.

Så spørsmålet er…

Hvordan kan du få tillit til din handelsstrategi eller til og med noens handelssystem?

Det er 2 måter du kan gå om det…

1. Backtest handelsstrategien

Dette lar deg forstå hvordan en handelsstrategi utfører historisk.

hvis det har vist seg å fungere tidligere, er det en mulighet for at det kan fortsette å fungere i fremtiden (selv om det ikke er noen garanti siden det kan kurve montert).

2. Forstå logikken BAK HVORFOR en handelsstrategi fungerer De Fleste handelsstrategier som fungerer, har en underliggende logikk bak den.

For eksempel:

Trend Følgende fungerer fordi menneskelige skjevheter og følelser føre markedet til trend.Så, Hvis en næringsdrivende kan kutte sine tap og ri sine vinnere, kan han kapitalisere på den langsiktige trenden som kommer.

Eller Hva Med Verdiinvestering?Det fungerer fordi investorer dumper aksjer under «dårlige nyheter», og det skyver prisen på den underliggende sikkerheten under sin egenverdi.Dette gjør det mulig for kunnskapsrike investorer å kjøpe lavt (under egenverdien), og selge høyt (når prisen øker tilbake mot egenverdien).

det er mange flere falske breakouts, kanskje fordi det er flere databaserte trendfølgere.

Her er avtalen:

Ikke Alle breakouts vil fungere.faktisk vil halvparten eller flere av dine breakout-handler sannsynligvis mislykkes.det Betyr Imidlertid Ikke at trading breakouts er en tapende strategi, langt fra det.

Husk, Det er ikke hvor ofte du vinner som er viktig.Det er hvor mye du vinner når du har rett og hvor mye du taper når du tar feil — det er det som betyr noe.

Også…

Hvis du vil øke oddsen for å fange en trend, må du handle på tvers av ulike markeder.

dette inkluderer Forex, Indekser, Energi, Metaller, Landbruk og etc.

hvis du vil lære mer, så les Den Ultimate Guiden Til Trend Følgende.

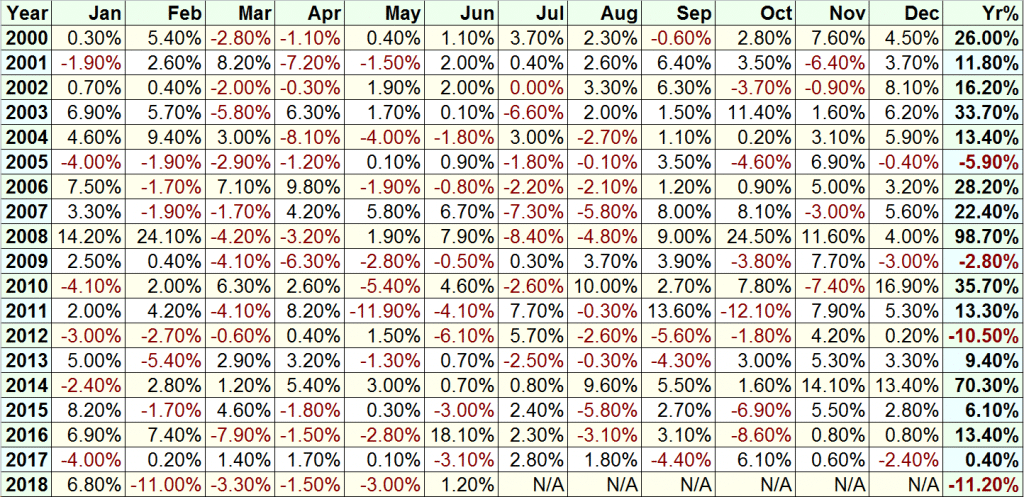

det er misvisende å fokusere på kortsiktige resultater.

jeg forteller deg dette:

dine kortsiktige resultater er tilfeldige.

Fordi når du arbeider med sannsynligheter, er alt mulig på kort sikt.

det er bare i det lange løp (etter en stor utvalgsstørrelse på handler)at resultatene dine vil justere seg mot forventet.

tror du ikke på meg?

Så la meg bevise dette for deg…

Se på ytelsen til dette handelssystemet de siste 5 månedene…

![]()

nå vil de fleste av dere si at denne ytelsen er skit, og du vil sannsynligvis forlate dette systemet etter få tapte måneder.

Se nå på dette handelssystemet nedenfor…

Dette ser ut som et mye bedre system, ikke sant?

men gjett hva?

dette ER det SAMME EKSAKTE systemet som det ovenfor.Den eneste forskjellen er at jeg har delt med deg resultatene de siste 18 årene i stedet for de 5 siste månedene.

ser du poenget mitt nå?På kort sikt er handelsresultatene dine tilfeldige, men til slutt vil de justere seg mot forventet verdi.

13. Du må minimere tapene dine og forsøke å bevare kapital for de svært få tilfellene der du kan tjene mye på svært kort tid. Det du ikke har råd til å gjøre er å kaste bort kapitalen din på suboptimale handler.

Her er avtalen:Uansett hvilken handelsstrategi du bruker, vil det komme en tid hvor handel er så enkelt, og det føles som om du «skriver ut» penger.Det er også tider hvor det suger så ille at du føler at det ikke er noe lys i enden av tunnelen — og du vil bare slutte å handle helt.

Så…

«trikset» er å minimere skaden i de dårlige tider, slik at du kan overleve og TRIVES i de gode tider.

dette betyr:

- Har riktig risikostyring i hver handel

- Ingen hevn handel selv om du er sint på markedene

- ingen over handel håper du kan gjøre tap tilbake raskt

- Følg din trading system uansett hvor vanskelig det er å trekke i avtrekkeren

Hvis du kan gjøre det, så vil du sannsynligvis overvinne din drawdown og nå nye egenkapital høy igjen.

jeg lærte at en viss mengde tap vil påvirke dommen din, så du må sette litt tid mellom det tapet og neste handel.

Det er 2 måter å se på dette…

hvis du er en skjønnsmessig handelsmann, så ja, det er fornuftig å sette litt tid mellom tapet og neste handel(spesielt hvis du har opprettholdt en rekke tap).Fordi som en skjønnsmessig handelsmann er dine handelsbeslutninger basert på din analyse av markedene.Hvis du bærer emosjonell bagasje, vil du ikke objektivt analysere markedene som fører til suboptimale handelsbeslutninger.

Men Hvis du er en systemhandler, er ting annerledes.Fordi jo flere tap du står overfor, jo nærmere vil du være mot din neste vinnende handel.Så, Hvis du har et bevist system som fungerer, er det siste du vil gjøre å hoppe over handler fordi du har frykt for å miste.I Stedet må du handle systemet konsekvent slik at du ikke «ødelegger» resultatene av det.

Trading har lært meg å ikke ta den konvensjonelle visdommen for gitt. Hvilke penger jeg tjente i handel er et vitnesbyrd om at flertallet er feil mye av tiden.

grunnen til at de fleste tradere mislykkes er at de ønsker å være skje-matet.

De ønsker ikke å sette i hardt arbeid for å finne ut hva som fungerer og hva som ikke.

de stoler på hva «guruer» sier i stedet for å bruke tid og krefter på å finne ut ting selv.

Nå er Det ikke rart at de fleste handelsmenn aldri gjør det?

Så her er avtalen:

hvis du vil lykkes i denne virksomheten, må du TESTE alt.

Stol ikke på noe annet enn å stille SPØRSMÅL VED ALT.

hvis du er usikker, backtest det, forward test det, og bruk hjernen din til å tenke på det!

16. Nesten hvem som helst kan lage en liste over regler som er 80 prosent så gode som det vi lærte folk.

du tenker nok:

«Hva? Jeg kunne aldri komme opp med en lønnsom handelsstrategi.»

Her er avtalen…

Trend Følgende Er ikke et vanskelig konsept.

Det er i utgangspunktet…

- Handel en bred kurv av markeder

- Ri dine vinnere

- Kutt tap

Og det er det!

Hvor vanskelig kan det være å komme opp med et sett med handelsregler basert på kriteriene ovenfor?

Likevel skal jeg skje deg videre.

Les boken Following The Trend Av Andreas Clenow.Denne boken gir deg den nøyaktige strategien og markedene for å handle — så det er ingen unnskyldning lenger.

men vær så snill å gjøre din egen backtesting først før du handler den live.

Nå…

den vanskelige delen er ikke å formulere strategien, men utførelsen av den — spesielt når nedtrekkingen kommer.Vil du være i stand til å utføre dine handler konsekvent når du er nede 10%, 20% eller til og med 40% av din handelskapital?

jeg har lært at markeder, som ofte bare er gale folkemengder, ofte er irrasjonelle; når de er følelsesmessig overspent, er de nesten alltid feil.

etter mange års handel er det en ting jeg har lært å ikke handle med mengden.

For eksempel:

Tilbake I 2017 Gjorde Bitcoin nye høyder med mye oppmerksomhet fra media og publikum.

til en gløgg trader, det er en advarsel tegn på at «partiet» er i ferd med å ende.Nå forventer Jeg Ikke At Du skal korte Bitcoin fordi markedet kan fortsette å trend høyere.Men Hvis du er lang, bør du stramme stopptapet ditt og være forberedt på Å KAUSJONERE ut øyeblikket markedet viser tegn på reversering.

Fordi når hele verden allerede har kjøpt, hvem er igjen å kjøpe?

Ingen.

og hvis det ikke er noen igjen å kjøpe, er banen med minst motstand NEDE.Her er Et Sitat Av Warren Buffet som sier det best…

«Vær grådig når andre er redd og redd når andre er grådige.»

Ofte stilte spørsmål

#1: Hvordan kan en liten handelsmann som meg med begrenset kapital handle et mangfoldig utvalg av markeder samtidig?

Du vil sannsynligvis ønske å handle med en megler som lar deg handle nano lots (som de sannsynligvis kommer til å være markedsaktører også).

#2: Hei Rayner, hvor er resultatene på punkt 12 fra?

dette er en systematisk trend etter system som jeg har utviklet.

Konklusjon

visdommen som Deles Av Richard Dennis, er fortsatt like anvendelig som de var for flere tiår siden.

nå, noen av dere kan hevde At Richard Dennis strategi ikke fungerer lenger.

vel, de nøyaktige parametrene han pleide å handle, virker kanskje ikke lenger.men prinsippene For Trendfølgende fungerer fortsatt og brukes for tiden av noen av de største hedgefondene i verden (Som Winton Capital).

Så ikke bli fanget opp av den spesifikke taktikken, men se på det store bildet og forstå konseptene bak det.

Nå er det over til deg…

Hva er Den største takeaway du hadde Fra Richard Dennis sitater?