Richard Dennis: 17 Handelsråd från en Marknadsguiden

Richard Dennis var en systematisk trendföljare som handlar terminsmarknaden (Under 70-och 80-talet)

hans upphov till berömmelse kom när han var med i Market Wizards när han tog ett $400-handelskonto och gjorde det till $200 miljoner.

Han är också grundaren av Turtle Traders (som kom från en satsning han gjorde med sin partner för att avgöra om handel kan läras eller inte).

och ja, han vann vadet att handel kan läras.

men inte alla berättelser har ett lyckligt slut.

enligt källor LED Richard Dennis hedgefond enorma neddragningar (över 50%) på grund av aggressiv riskhantering, och han stängde så småningom av den.

det finns dock värdefulla lektioner Du kan lära av Richard Dennis-som fortfarande är tillämpliga idag.

och jag vill dela dem med dig just nu…

- oavsett vilken metod du använder för att gå in i affärer, är det mest kritiska att om det finns en stor trend, bör ditt tillvägagångssätt försäkra dig om att du kommer in i den trenden.

- ett bra trendföljande system kommer att hålla dig på marknaden tills det finns bevis för att trenden har förändrats.

- när du har en position sätter du på den av en anledning, och du måste behålla den tills orsaken inte längre finns.

- 4. Du borde förvänta dig det oväntade i denna verksamhet; förvänta dig det extrema. Tänk inte i termer av gränser som begränsar vad marknaden kan göra.

- om det finns någon lektion jag har lärt mig under de nästan tjugo åren som jag har varit i den här branschen, är det att det oväntade och det omöjliga händer då och då.

- handelsbeslut bör fattas så oemotionellt som möjligt.

- handla små eftersom det är då du är så dålig som du någonsin kommer att bli. Lär dig av dina misstag.

- jag kunde handla utan att veta namnet på marknaden.

- i den verkliga världen är det inte för klokt att ha ditt stopp där alla andra har sitt stopp.

- du kan publicera handelsregler i tidningen och ingen skulle följa dem. Nyckeln är konsistens och disciplin.

- det finns många fler falska utbrott, kanske för att det finns fler datorbaserade trendföljare.

- det är vilseledande att fokusera på kortsiktiga resultat.

- 13. Du måste minimera dina förluster och försöka bevara kapitalet för de få fall där du kan göra mycket på mycket kort tid. Vad du inte har råd att göra är att kasta bort ditt kapital på suboptimala affärer.

- jag lärde mig att en viss förlust kommer att påverka din bedömning, så du måste lägga lite tid mellan den förlusten och nästa handel.

- handel har lärt mig att inte ta den konventionella visdomen för givet. Vilka pengar jag gjorde i handeln är ett vittnesbörd om att majoriteten har fel mycket av tiden.

- 16. Nästan vem som helst kan göra en lista över regler som är 80 procent lika bra som vad vi lärde människor.

- jag har lärt mig att marknader, som ofta bara är galna folkmassor, ofta är irrationella; när de är känslomässigt överbelastade, är de nästan alltid fel.

- Vanliga frågor

- slutsats

oavsett vilken metod du använder för att gå in i affärer, är det mest kritiska att om det finns en stor trend, bör ditt tillvägagångssätt försäkra dig om att du kommer in i den trenden.

Om du tänker på det…

Breakouts är de enda poster som säkerställer att du kommer att fånga varje enskild trend — varje gång.

och det är därför de flesta systematiska trendföljare handlar breakouts som deras inträdesmetod.

Du kanske undrar:

” men hur är det med pullbacks?”

Jag vet att pullbacks är psykologiskt lättare att utföra eftersom du köper lågt och säljer högre.

men det kommer med ett pris-och det saknar hela trenden eftersom marknaden inte erbjöd en återgång.

Så om du vill vara involverad i varje trend som följer, måste du handla breakouts.

ett bra trendföljande system kommer att hålla dig på marknaden tills det finns bevis för att trenden har förändrats.

Här är ett faktum:

det finns inget sätt att förutsäga hur hög marknaden kommer att gå.

så det näst bästa du kan göra är att spåra din stoppförlust när marknaden rör sig till din fördel.

men du vill inte ha en stram efterföljande stoppförlust eftersom du kommer att bli stoppad på retracement.

istället…

bredda din efterföljande stoppförlust för att rymma den djupa retracement som kan uppstå — och du har den bästa chansen att rida på en trend.

och chansen är att om du blir stoppad, beror det på att trenden har vänt.

Pro Tips:

Du kan använda indikatorer som glidande medelvärde eller det genomsnittliga sanna intervallet för att spåra din stoppförlust.

när du har en position sätter du på den av en anledning, och du måste behålla den tills orsaken inte längre finns.

detta är motsatsen till vad de flesta handlare gör — och det gör ont i dem.

Här är varför…

de flesta av er säger att du vill rida stora trender.

och det är ingen hemlighet att nyckeln till att rida massiva trender är att spåra din stoppförlust (jag täckte det tidigare).

men …

Du har svårt att hålla fast vid dina vinster eftersom …

du ser vinster.

du ser grönt.

du ser pengar.

men …

Du har rädsla för att förlora dessa vinster.

så du avslutar din handel trots att marknaden inte har träffat din avslutssignal.

slutresultatet?

stora förluster och små vinnare.

Så här är lektionen:

Om du vill vara en konsekvent lönsam näringsidkare måste du följa dina regler och avsluta dina affärer endast när orsaken inte längre finns.

4. Du borde förvänta dig det oväntade i denna verksamhet; förvänta dig det extrema. Tänk inte i termer av gränser som begränsar vad marknaden kan göra.

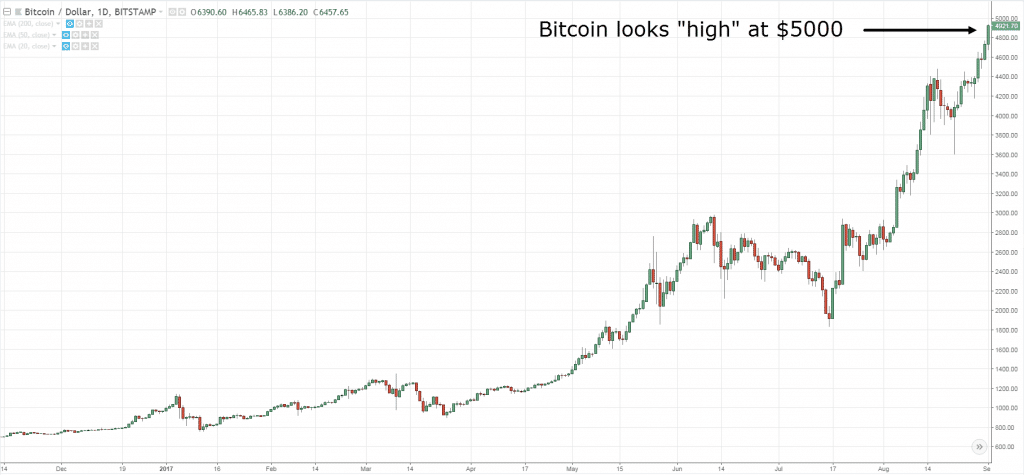

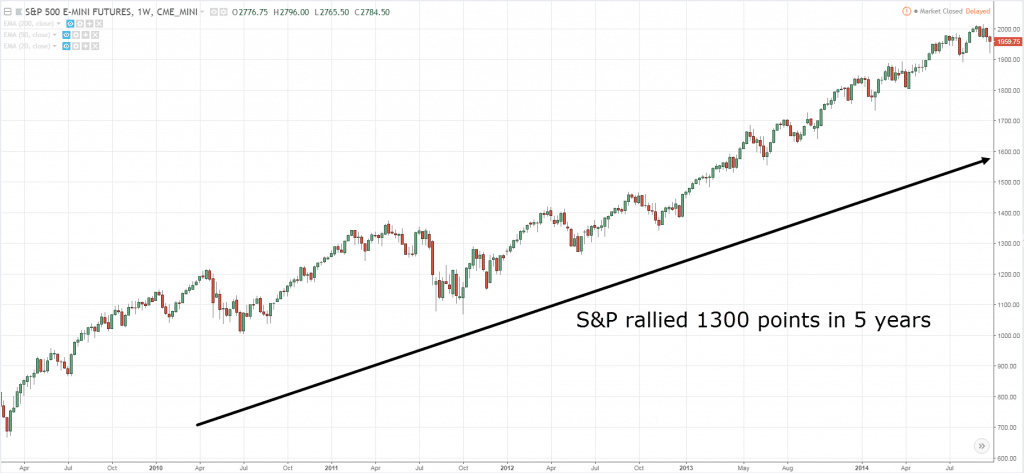

titta på diagrammet nedan:

du tänker förmodligen:

” Insane! Priset är så högt. Jag är säker på att marknaden är på väg att vända lägre.”

och här är vad som händer härnäst …

BOOM!

marknaden exploderade ännu högre.

Jag vet att det är svårt att tro att marknaden bara kan fortsätta att göra nya höjder, särskilt när det ser ut som ”överköpt”.

så lektionen är denna:

Du kan aldrig berätta om marknaden är för hög för att köpa eller för låg till kort.

eftersom det som är högt kan gå högre och det som är lägre kan gå lägre.

Nu om du vill upptäcka min hemliga teknik för att köpa högt och sälja högre, kolla in den här videon:

om det finns någon lektion jag har lärt mig under de nästan tjugo åren som jag har varit i den här branschen, är det att det oväntade och det omöjliga händer då och då.

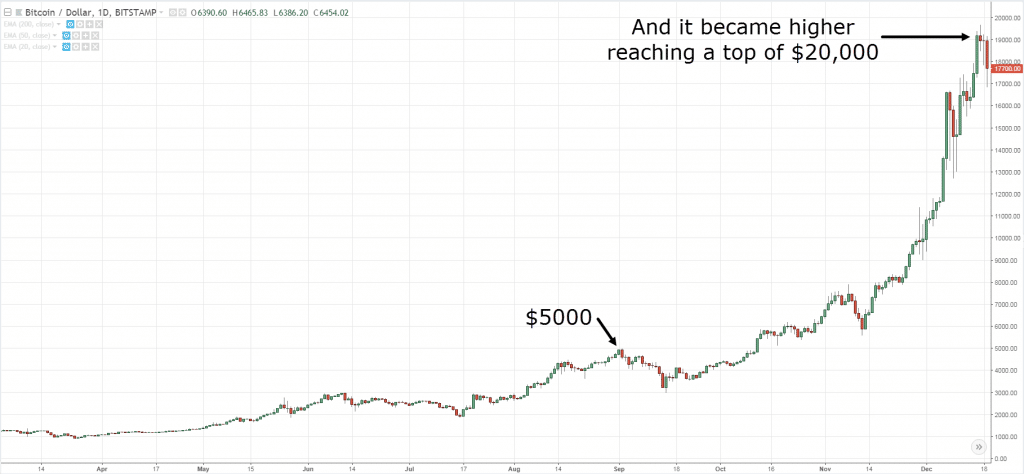

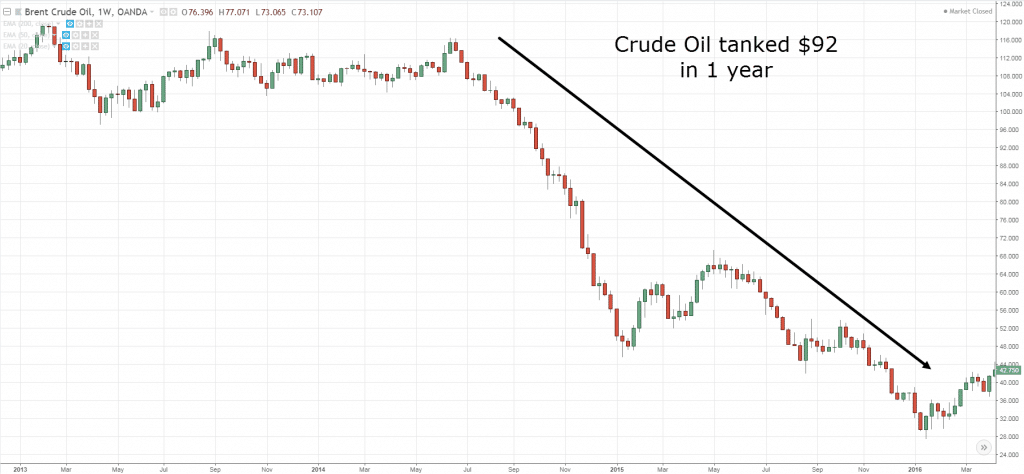

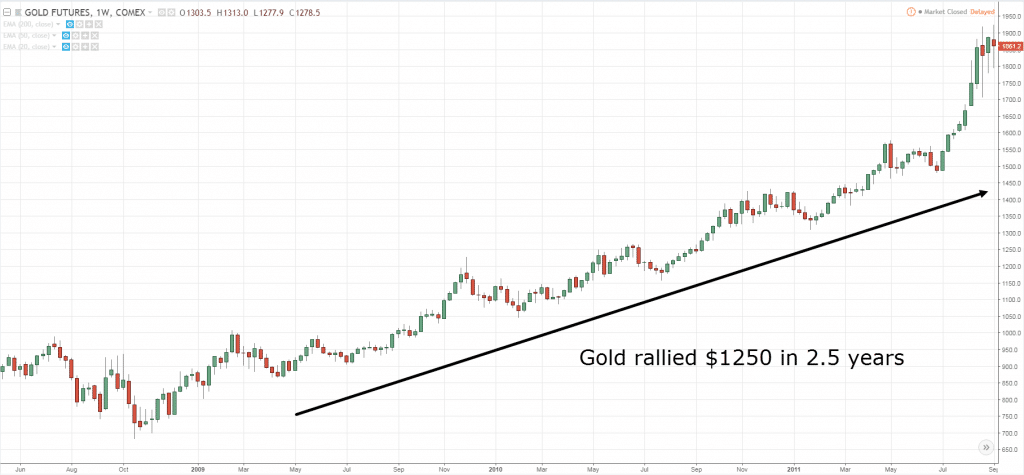

om du såg det tidigare Bitcoin-exemplet kanske du tror att sådana ”extrema” rörelser sällan inträffar.

fel!

Här är fler exempel …

missförstå mig nu inte.

Du bör inte förvänta dig dessa drag varje vecka eller månad.

men chansen är att du kan hitta dessa trender en gång om några år (och de kan vara i åratal).

summan av kardemumman är detta…

Om du har disciplin att rida dina vinnare, det kommer att vara en tidsfråga innan du fånga en av dessa ”monster”.

handelsbeslut bör fattas så oemotionellt som möjligt.

Om du handlar baserat på känslor:

du köper på topparna när sakerna rör sig ”snabbt”, håll fast vid dina förluster i hopp om att de kommer att återhämta sig, handla större i hopp om att göra tillbaka vad du har förlorat, och etc.det är uppenbart att handel baserad på känslor är ett recept på katastrof,

istället måste du tänka, agera och handla som en maskin!

nu är frågan, hur?

Här är några tips för att komma igång…

- utveckla en handelsplan med tydligt definierad köp & säljregler

- Risk inte mer än 1% av ditt kapital på varje handel

- fokusera på att genomföra din handelsplan konsekvent (det här är så viktigt)

- bli inte svängd men de kortsiktiga resultaten, tänk långsiktigt

Om du vill lära dig mer, kolla in den här handelsguiden: hur man blir en konsekvent lönsam näringsidkare inom de närmaste 180 dagarna.

handla små eftersom det är då du är så dålig som du någonsin kommer att bli. Lär dig av dina misstag.

Låt mig fråga dig…

om du vill bli hjärnkirurg, kommer du omedelbart att operera på en levande mänsklig hjärna?

naturligtvis inte!

Du kommer förmodligen att börja träna på en” dummy ” hjärna.

När du blir bättre kommer du att arbeta på en levande människa men bara på ett mindre segment av det (så det orsakar inte fara för personen).

När du stiger upp kommer du att arbeta på de viktigaste delarna och slutligen har du förtroendet att göra det på egen hand.

och det är detsamma för handel!

du vill handla små eftersom du kommer att göra misstag-gott om det.

så varför betala mer i” studieavgifter ” till Mr. Market när du kan göra det till en bråkdel av kostnaden?

jag kunde handla utan att veta namnet på marknaden.

du undrar förmodligen:

” hur är det möjligt?”

Tja, det beror på att du handlar priset framför dig utan att veta var priset härrör från.

det kan vara sojabönor, råolja, koppar, gummi eller bomull, vem bryr sig.

det enda som betyder något är priset, och inget annat.

eftersom priset flyttas av en obalans att köpa & säljtryck som bygger på känslor som rädsla, girighet, hopp och ånger.

dessa känslor eller fördomar kan pågå under lång tid vilket i sin tur blir en trend — något trendföljare kan dra nytta av.

och det är därför du inte behöver veta namnet på marknaden.

allt du behöver veta är…

- Köp vad som går upp

- Sälj vad som går ner

- upprepa

i den verkliga världen är det inte för klokt att ha ditt stopp där alla andra har sitt stopp.

Låt mig fråga dig…

blir du alltid stoppad bara för att se marknaden vända tillbaka i din avsedda riktning?

eftersom du sätter din stoppförlust där alla andra lägger den (som under Support) — vilket skapar ett incitament för ”smarta pengar” att jaga din stoppförlust.

Så, hur kan du undvika det?

genom att ställa in din stoppförlust bort från den uppenbara marknadsstrukturen.

det betyder att du inte placerar din stop loss-smack under stöd eller precis ovanför motståndet.

Jag täcker mer detaljer här: Hur man undviker att sluta jaga medan andra handlare stoppas ut

du kan publicera handelsregler i tidningen och ingen skulle följa dem. Nyckeln är konsistens och disciplin.

detta gäller för 99% av handlarna där ute.

de flesta skulle inte ha övertygelsen att ta någons handelsregler och handla det konsekvent trots att det är lönsamt på lång sikt.

varför?

För när neddragningen kommer (som alla system kommer att ha) kommer de att överge det och leta efter nästa handelssystem — och skölj upprepa denna cykel igen.

så frågan är…

hur kan du få förtroende för din handelsstrategi eller till och med någons handelssystem?

det finns 2 sätt du kan gå om det …

1. Backtest handelsstrategin

detta gör att du kan förstå hur en handelsstrategi presterar historiskt.

om det har visat sig fungera tidigare finns det en möjlighet att det kan fortsätta att fungera i framtiden (även om ingen garanti eftersom den kan vara kurvmonterad).

2. Förstå logiken bakom varför en handelsstrategi fungerar

de flesta handelsstrategier som fungerar har en underliggande logik bakom sig.

till exempel:

Trend följande fungerar eftersom mänskliga fördomar och känslor får marknaden att utvecklas.

Så, om en näringsidkare kan minska sina förluster och rida sina vinnare, kan han dra nytta av den långsiktiga trenden som uppstår.

eller vad sägs om värdeinvestering?

det fungerar eftersom investerare dumpar aktier under ”dåliga nyheter” och det driver priset på den underliggande säkerheten under dess inneboende värde.

detta gör det möjligt för kunniga investerare att köpa lågt (under det inneboende värdet) och sälja högt (när priset ökar tillbaka mot det inneboende värdet).

det finns många fler falska utbrott, kanske för att det finns fler datorbaserade trendföljare.

här är affären:

inte alla breakouts kommer att träna.

faktum är att hälften eller mer av dina breakout-affärer sannolikt kommer att misslyckas.

men det betyder inte att handelsutbrott är en förlorande strategi, långt ifrån den.

Kom ihåg, det är inte hur ofta du vinner som är viktigt.

det är hur mycket du vinner när du har rätt och hur mycket du förlorar när du har fel — det är det som betyder något.

också …

om du vill öka dina odds för att fånga en trend måste du handla på olika marknader.

detta inkluderar Forex, Index, energi, metaller, jordbruk och etc.

om du vill veta mer, sedan gå läsa den ultimata guiden till Trend följande.

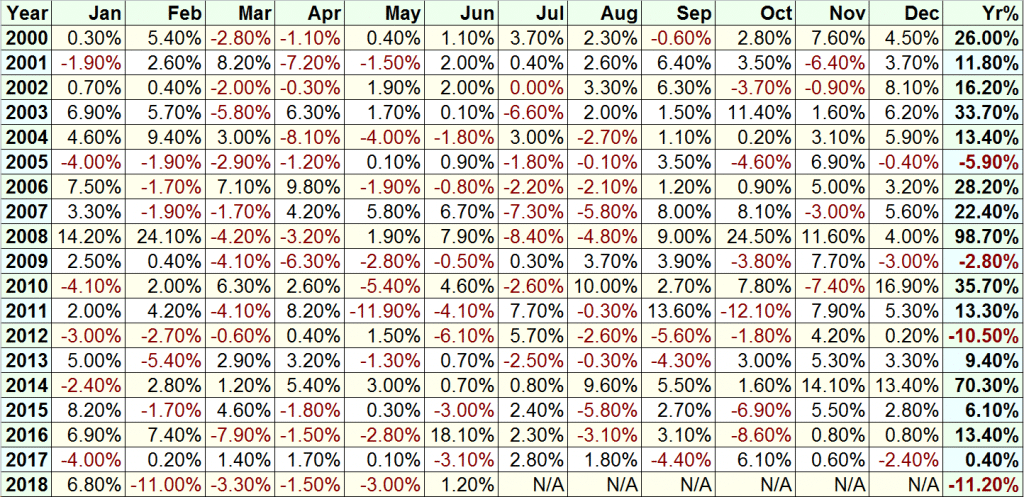

det är vilseledande att fokusera på kortsiktiga resultat.

Jag ska berätta detta:

dina kortsiktiga resultat är slumpmässiga.

För när du har att göra med sannolikheter är allt möjligt på kort sikt.

det är bara på lång sikt (efter en stor provstorlek av affärer) att dina resultat kommer att anpassas till dess förväntade.

tro mig inte?

låt mig bevisa detta för dig…

titta på resultatet för detta handelssystem under de senaste 5 månaderna …

![]()

Nu skulle de flesta av er säga att denna prestanda är skit och du kommer sannolikt att överge detta system efter några förlorade månader.

titta Nu på detta handelssystem nedan …

det här ser ut som ett mycket bättre system, eller hur?

men gissa vad?

detta är samma exakta system som det ovan.

den enda skillnaden är att jag har delat med dig resultaten under de senaste 18 åren istället för de 5 senaste månaderna.

ser du min poäng nu?

på kort sikt är dina handelsresultat slumpmässiga men så småningom kommer det att anpassas till det förväntade värdet.

13. Du måste minimera dina förluster och försöka bevara kapitalet för de få fall där du kan göra mycket på mycket kort tid. Vad du inte har råd att göra är att kasta bort ditt kapital på suboptimala affärer.

här är affären:

oavsett vilken handelsstrategi du använder kommer det att komma en tid där handel är så lätt och det känns som att du ”skriver ut” pengar.

men var inte så glad ännu för …

det finns också tillfällen där det suger så illa att du känner att det inte finns något ljus i slutet av tunneln — och du vill bara sluta handla helt och hållet.

Så …

”tricket” är att minimera skadorna under de dåliga tiderna så att du kan överleva och trivas under de goda tiderna.

detta betyder:

- har korrekt riskhantering i varje handel

- ingen hämnd handel även om du är arg på marknaderna

- nej över handel hoppas du kan göra dina förluster tillbaka snabbt

- Följ ditt handelssystem oavsett hur svårt det är att dra i avtryckaren

Om du kan göra det, kommer du sannolikt att övervinna din drawdown och nå nytt kapital högt igen.

jag lärde mig att en viss förlust kommer att påverka din bedömning, så du måste lägga lite tid mellan den förlusten och nästa handel.

det finns 2 sätt att titta på detta…

Om du är en diskretionär näringsidkare, så ja, det är vettigt att lägga lite tid mellan din förlust och nästa handel (speciellt om du har haft en serie förluster).

För som en diskretionär näringsidkare är dina handelsbeslut baserade på din analys av marknaderna.

Om du bär känslomässigt bagage kommer du inte att objektivt analysera marknaderna som leder till suboptimala handelsbeslut.

men om du är en systemhandlare är sakerna annorlunda.

eftersom ju fler förluster du möter, desto närmare kommer du att vara mot din nästa vinnande handel.

Så, om du har ett beprövat system som fungerar, är det sista du vill göra att hoppa över dina affärer eftersom du är rädd för att förlora.

istället måste du handla ditt system konsekvent så att du inte” förstör ” resultaten av det.

handel har lärt mig att inte ta den konventionella visdomen för givet. Vilka pengar jag gjorde i handeln är ett vittnesbörd om att majoriteten har fel mycket av tiden.

anledningen till att de flesta handlare misslyckas är att de vill bli skedmatade.

de vill inte lägga in det hårda arbetet för att ta reda på vad som fungerar och vad som inte gör det.

de litar på vad ”guruer” säger istället för att spendera tid och ansträngning för att räkna ut saker själva.

Nu är det inte konstigt att de flesta handlare aldrig gör det?

Så här är affären:

om du vill lyckas i den här verksamheten måste du testa allt.

lita bara på att ifrågasätta allt.

om du är osäker, backtest det, framåt testa det, och använda din hjärna att tänka på det!

16. Nästan vem som helst kan göra en lista över regler som är 80 procent lika bra som vad vi lärde människor.

du tänker förmodligen:

” vad? Jag kunde aldrig komma med en lönsam handelsstrategi.”

Här är affären…

Trend följande är inte ett svårt koncept.

det är i grunden…

- handla en bred korg med marknader

- rid dina vinnare

- skär dina förluster

och det är det!

hur svårt kan det vara att komma med en uppsättning handelsregler baserade på ovanstående kriterier?

ändå ska jag skedmata dig vidare.

gå och läs boken efter trenden av Andreas Clenow.

den här boken ger dig den exakta strategin och marknaderna att handla — så det finns ingen ursäkt längre.

men gör din egen backtesting först innan du handlar den live.

nu …

den svåra delen är inte att formulera strategin utan genomförandet av den — särskilt när neddragningen kommer.

kommer du att kunna utföra dina affärer konsekvent när du är nere 10%, 20% eller till och med 40% av ditt handelskapital?

jag har lärt mig att marknader, som ofta bara är galna folkmassor, ofta är irrationella; när de är känslomässigt överbelastade, är de nästan alltid fel.

Efter många års handel är det enda jag har lärt mig att inte handla med publiken.

till exempel:

tillbaka i 2017 gjorde Bitcoin nya höjder med mycket uppmärksamhet från media och allmänheten.

till en smart näringsidkare är det ett varningsskylt att ”Partiet” håller på att sluta.

nu förväntar jag mig inte att du ska korta Bitcoin eftersom marknaden kan fortsätta att trenda högre.

men om du är lång, bör du strama din stoppförlust och vara beredd att rädda det ögonblick som marknaden visar tecken på återföring.

För när hela världen redan har köpt, vem är kvar att köpa?

ingen.

och om det inte finns någon kvar att köpa, är vägen för minst motstånd nere.

Här är ett citat av Warren Buffet som säger det bäst…

”var girig när andra är rädda och rädda när andra är giriga.”

Vanliga frågor

#1: Hur kan en liten näringsidkare som jag med begränsat kapital handla ett brett utbud av marknader samtidigt?

Du kommer förmodligen att vilja handla med en mäklare som låter dig handla nano-partier (eftersom de förmodligen kommer att bli marknadstillverkare också).

#2: Hej Rayner, var är resultaten på punkt 12 från?

detta är en systematisk trend efter system som jag har utvecklat.

slutsats

den visdom som delas av Richard Dennis är fortfarande lika tillämplig som för årtionden sedan.

nu kanske några av er hävdar att Richard Dennis strategi inte fungerar längre.

Tja, de exakta parametrarna som han brukade handla kanske inte fungerar längre.

men principerna för trendföljande fungerar fortfarande och används för närvarande av några av de största hedgefonderna i världen (som Winton Capital).

så bli inte upptagen av den specifika taktiken utan titta på den stora bilden och förstå begreppen bakom den.

Nu är det över till dig …

vad är den största takeaway du hade från Richard Dennis citat?